2021年,中国经济持续复苏,国际经济明显回暖,全球经济增长前景显著改善。中国缝制机械行业企业把握需求回暖重要机遇,积极克服新冠疫情影响、原材料大幅上涨等内外部压力与挑战,充分发挥产业链优势,大力推进增产扩产,对接内外市场需求,行业经济实现恢复性中高速增长,效益持续改善,呈现稳中向好、稳中加固的良好势头。

景气指数持续过热,行业发展稳中向好

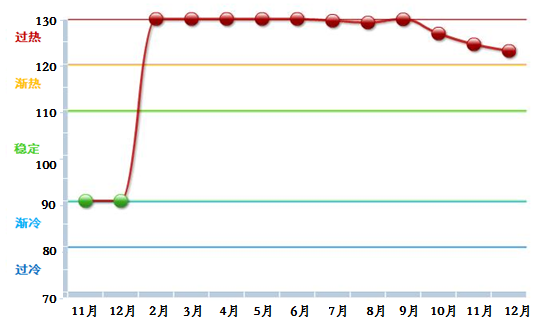

据中国轻工业信息中心数据显示(图1),2021年我国缝制机械行业综合景气指数均维持在过热区间,显示了行业经济发展呈现强劲反弹、稳中加固的良好势头。

图1 2020年11月-2021年12月缝制机械行业综合景气指数变化情况

(数据来源:中国轻工业信息中心)

生产动力强劲,产能加速复苏

据初步估算,2021年行业累计生产各类家用及工业用缝制设备(不含缝前缝后)约1500万台,同比增长42.8%。另据协会跟踪统计的百家整机企业数据显示,2021年百家骨干整机企业累计生产缝制机械933万台,同比增长59.61%。12月末行业百余家整机企业产品库存量约168万台,同比增长82.96%,达到历年最高点。

1、工业缝纫机:

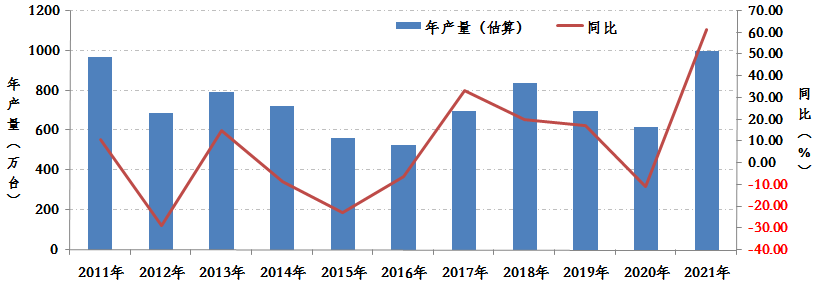

据初步估算,2021年全行业工业缝制设备总产量约1000万台,同比增长61.29%,产量创历史以来最高水平(图2)。从主要品种来看,2021年行业百余家骨干整机企业主导性产品平、包、绷缝机产量同比增长均在70%以上,特种工业缝纫设备产量同比增长42.37%,自动缝制设备产量同比增长115.95%,电脑刺绣机产量同比增长81.18%。

图2 2011-2021年我国工业缝制设备年产量变化情况(估算)

2、家用缝纫机:

2021年家用机需求较上年明显放缓。据初步估算,2021年我国家用机产量约500万台,同比增长16.27%,增速较上年下滑27个百分点。

3、缝前缝后设备:

据协会统计的11家缝前缝后设备整机企业显示,2021年累计生产各类缝前缝后设备(含裁床、拉布、整烫等)共49.68万台,同比增长74.01%。

内销大幅回升,增势前高后低

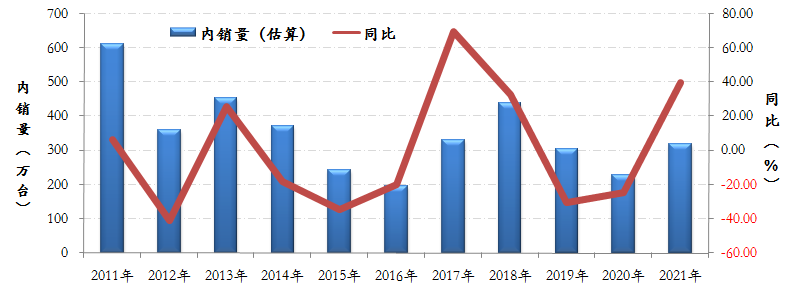

据协会统计测算,2021年行业工业缝纫设备内销约360万台,同比增长57.2%(图3)。从增长轨迹来看,从三季度开始内销增速明显放缓,相比上半年降幅达到30%以上。

图3 2011-2021年工业缝纫机内销及同比情况

(数据来源:中国缝制机械协会)

出口再创新高,展现较大潜力

据海关总署数据显示,2021年我国缝制机械产品累计进出口贸易额达41.08亿美元,同比增长23.16%;贸易顺差21.82亿美元,较上年同期增长7.92亿美元。其中工业缝纫机出口量477.12万台,出口额15.41亿美元,同比分别增长22.10%和48.07%%,出口均价同比增长21.27%;缝纫机零部件出口额4.66亿美元,同比增长20.03%,亦创该两类产品行业出口历史新高。行业出口的196个海外市场中,有144个市场年出口额同比呈正增长,其中出口额排名前14位市场,年出口额同比均为正增长。

效益明显回升,成本压力增大

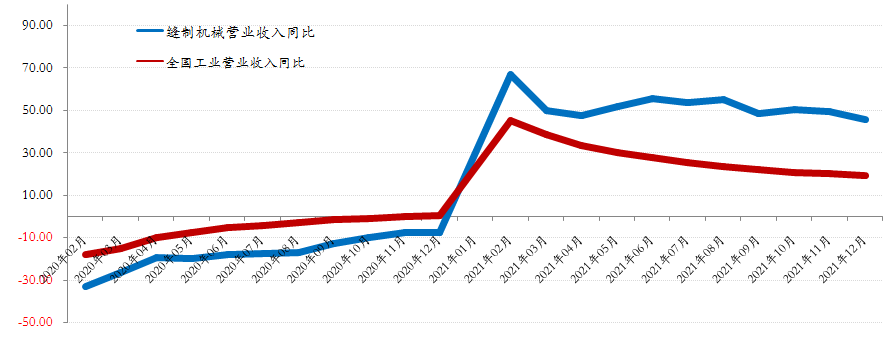

据国家统计局数据显示(图4),2021年缝制机械行业240家规上企业累计营业收入371.97亿元,同比增长46.03%;利润总额为24.48亿元,同比增长45.07%;企业资产总额同比增长17.96%,总资产周转率同比增长23.79%。

图4 2020-2021年规上企业月度累计营收同比增幅走势图

(数据来源:国家统计局)

但是受原材料、汇率等持续上涨的影响,行业利润率有所下降,制造成本明显提升。据国家统计局数据显示,2021年缝制机械行业240家规上企业毛利率17.97%,同比下降12.29%;营业收入利润率6.58%,同比下降0.66%。

2021年缝制机械行业运行特点

全球经济复苏推动行业恢复性中高速增长

2021年,在国际经济全面复苏和国内外下游行业强劲需求拉动下,我国缝制机械行业规上营收同比增长46.03%,缝制设备产量同比增长42.85%,出口额同比增长33%,均好于疫情前水平,创历史新高。

骨干企业展现新发展构建新格局

在新的发展格局下,骨干企业凭借强大的制造能力、完善的网络渠道、较强的运营能力和强大的品牌竞争力,凝聚了更多优势资源,发展势头明显领先中小企业,推动行业格局发生持续转变,展现了更大行业引领作用。表现在:

产能继续向骨干企业集中。据协会百家整机企业统计数据显示,行业前10家整机企业占百家整机企业产量的比重占比达77%,占百家企业产值的比重达61%,行业集中度得到持续提升。

骨干企业经济发展好于行业平均水平。据协会百家整机企业数据显示,行业工业总产值平均增速57.16%,而杰克、中捷、美机、舒普、乐江、宝宇、信胜、富山、川田等23家骨干企业产值均超过70%,增速均高于行业平均增速。

骨干企业规模扩张势头不减。杰克、琦星、顺发、美机、宝宇、中捷等企业,通过行业兼并重组、投资新建厂房、实施针对性项目等举措,不断扩张规模优势。

骨干企业积极转型专精特新。缝制机械企业加快高质量发展,积极转型专精特新,发挥重要引领作用。舒普、信胜、美机、汇宝、宝宇、速普、多乐、衣拿、精上、TP、雅诺等多家企业,获得国家级、省部级、地市级等专精特新类别荣誉。

科技创新的支撑和引领作用持续增强

在协会的持续引导和行业企业共同努力下,科技创新已经成为行业高质量发展的主要推动力,创新体系日臻完善,创新成果持续涌现,科技创新对行业的支撑和引领作用持续增强。主要表现在:

骨干企业创新投入持续增长。据不完全统计显示,行业骨干企业研发投入同比增长28.3%,研发投入占比达4.56%,继续保持较高强度投入。

新产品新技术持续涌现。CISMA2021主题产品评选中,共有76项主题示范产品入围。行业产品加快向数字化、智能化、单元化和成套化发展。

基础研究不断深入。企业加大科技基础性研究,提升原创能力和科研软实力。经协会征集评选,共有24个科技软课题入围2021年度“缝制机械基础理论及短板技术软课题研究”项目,行业科研创新体系和理论得到强化。

创新体系不断完善。舒普、标准、美机、大族等四家缝企获评第二批中国轻工业工程技术研究中心,琦星设立省级博士后工作站,雅诺设立广东省智能缝制设备工程技术中心……行业创新体系不断完善。

数字化、智能化转型提升行业发展水平

数字化、智能化已经成为行业实现弯道超车、转型升级和迈进强国第一阵营的重要手段和发展共识。主要表现在:

行业智能工厂建设加快。杰克、上工、TP等多家企业基本实现生产的自动化、数字化和信息化看板管理;“浙江大豪科技缝制针织电控设备数字化车间”被认定为2021年浙江省智能工厂(数字化车间);德鹰公司继续引进上百台五轴加工中心和抛光机械手,工厂智能化生产水平持续提升。

下游智能缝制方案应用扩大。围绕赋能下游服装等行业骨干企业的数字化、智能化转型,行业企业加快智能物联成套解决方案的研发和场景应用,积极拓展行业服务新价值。

产品智能化和服务网络化水平持续提升。机器人技术、图像视觉技术、智能缝制技术、设备物联技术、数据采集及云平台等技术的研究和应用在行业日渐深入。线上直播等方式,增进了对全球客户的联络及服务。

内外部多因素挑战影响加剧企业经营压力

2021年,受内外部环境及形势变化影响,企业面临挑战压力加大。一是新冠疫情影响持续。国内多点散发、国外不断反复,对企业招工和生产、供应链、产业链造成影响。二是材料及能源涨价。与行业密切相关的大宗商品价格价格大幅上涨,导致企业制造成本明显提升。三是人民币和海运费双升。全年人民币汇率累计涨幅接近7%,海运费翻倍增长,导致企业出口不畅、成本上涨。四是行业库存量大幅增长,埋下价格战隐忧。据初步统计,全行业工业机库存接近160万台,超历史记录。

2022年缝制机械行业形势展望及发展建议

2022年是新冠疫情冲击逐渐平复并结束大流行后,全球经济全面复苏、中国经济归于常态化的关键一年,对于“十四五”开局更具方向性意义。全行业应以习近平新时代中国特色社会主义思想为指导,坚定发展信心,坚持稳中求进,增强风险意识,加大技术创新,提升质量品牌,进一步激发内生增长动力,着力推动行业高质量发展。

2022年形势展望

在新的发展格局下,骨干企业凭借强大的制造能力、完善的网络渠道、较强的运营能力和强大的品牌竞争力,凝聚了更多优势资源,发展势头明显领先中小企业,推动行业格局发生持续转变,展现了更大行业引领作用。表现在:

1、国际经济有望持续复苏。2022年全球经济有望持续复苏,随受多重因素叠加影响,但绝大多数国家经济预计将保持恢复性增长。中国经济依然具有较强发展韧劲。

2、市场需求尚有发展空间。

出口前景总体看好。行业出口大幅增长惯性有望延续,中美经贸关系趋向缓和,RCEP区域全面经济伙伴关系协定全面生效等将为出口带来新机遇。

东南亚需求持续回暖。越南、印度经济展现强劲复苏态势,东盟主要国家制造业保持扩张态势,下游订单有望较快恢复,将持续释放进口需求。

业内外补库需求释放。一方面,欧美消费能力依然较强,将推动下游行业订单集中释放和需求回升。另一方面,海外缝制设备经销商受疫情、海运和涨价等影响,尚有一定补库空间。

全球时尚业将持续复苏。据麦肯锡估算,全球时尚销售规模增长势头预计2022年将随全球经济复苏步伐继续保持。随着国家扩内需政策逐渐加码,服装等行业投资有望在2022年不断改善。

行业内生增长动力较强。2022年,全球上亿台的巨大缝制设备存量、每年近700万台的正常更新需求将持续释放。此外,下游生产模式变化,有望带动自动化缝制设备及智能整体解决方案的需求增加。

3、疫情发展仍具不确定性。当前,国外疫情持续反弹,国内疫情多点散发,上半年国内外的防控形势依然严峻。预计疫情年内还难以完全终结,对经济的影响将持续存在。

4、外部挑战依然复杂多变。

俄乌冲突影响加剧。俄乌战争冲突进一步推升全球能源、粮食价格和通胀水平,大宗商品、原材料价格将持续保持高位。

海运、汇率等影响持续。俄乌战争冲突背景下,供应链阻塞,我行业出口、成本、需求等还将面临持续影响。

政策收缩带来冲击。当前全球高通胀、债务飙升、货币贬值问题等比较严重,市场流动性明显紧缩,将对消费、投资以及经济复苏带来潜在冲击。

行业竞争将日趋激烈。一是较高库存量和疲软的内销市场,会加剧竞争;二是各骨干企业主动竞争及发展意识均非常强烈,市场角力强度将不断升级。

2022年行业发展趋势

综上分析及判断,预计2022年国际经济整体复苏力度将明显不及2021年,将呈现以下趋势:

行业经济明显收缩。全球经济增长将由强劲反弹转为常态复苏。预计行业2022年营收将下降达15%-20%,经济将回落到2018-2019年之间的水平。

国内市场明显下滑。从疫情形势、市场需求、行业及产品周期规律的综合特征来判断,预计2022年工业缝制设备内销将下降约25%-30%。

国外市场相对稳健。预计全年缝制设备出口冲出口逐渐回归常态,出口总体较上年较高基数基础上逐步放缓并可能呈6%-9%的个位数小幅下滑态势。

中高端需求逐渐释放。从近期下游市场反应来看,国内外大型的服装、制鞋等用户企业订单较为火爆,对中高端缝制设备的需求正在逐步释放。

发展建议

一是调整产销规划,加快高质量发展。要加快推进结构性调整,尽快将企业发展重心从关注量的增长,转移到关注质的提升和效益的改善,转移到关注技术创新、产品档次和附加值的提高上来,以高质量理念引领企业可持续发展。

二是优化市场布局,构建新发展格局。针对全球经济发展和复苏的结构性分化,紧紧抓住今年内弱外强的市场新趋势,进一步细分国内市场,积极拓展东南亚等新兴市场,推动内外市场循环互补。同时,要全面科学布局,积极向中高端市场渗透。

三是加大技术创新,对接中高端需求。后疫情时代,下游大中型企业陆续复苏,将成为引领经济增长的主导性力量。要加大技术创新投入,积极瞄准中高端需求,努力通过自身专业优势强化应用创新、集成创新和原始创新,推动企业产品结构转型和技术升级,以新产品新技术进一步激发市场需求。

四是聚焦品质提升,激发内生增长动力。坚持做精做强工业缝制设备单机,巩固企业未来长期赖以生存和发展的第一增长曲线,激发内生增长动力和市场竞争力。在发展数字化、智能化同时,集中资源持续深入开展的基础型产品质量提升,持续围绕产品的高品质、高可靠性进行打磨,尽快锤炼出行业精品和国际品牌。